Особенности НДС с 2025 года

В связи с Федеральным законом №176-ФЗ от 12 июля 2024 года налогоплательщики на УСН становятся плательщиками НДС.

Однако нововведения коснутся далеко не всех упрощенцев. Освобождение от налогообложения НДС в соответствии со ст. 145 Налогового кодекса РФ будет распространяться на тех, чьи доходы за предшествующий налоговый период не превысили в совокупности 60 млн рублей, на вновь созданные ООО и вновь зарегистрированных ИП, а также налогоплательщиков, реализующих подакцизную продукцию. Если налогоплательщик совмещал разные налоговые режимы, доход должен учитываться от всех режимов.

При определении величины дохода не учитываются положительная курсовая разница, указанная в п. 11 ст. 250 Налогового кодекса РФ, субсидии, признаваемые в порядке, установленном п. 4.1 ст. 271 Налогового кодекса РФ, при безвозмездной передаче имущества (имущественных прав) в государственную и (или) муниципальную собственность. Освобождение от НДС не действует при ввозе товаров в РФ.

Освобождение предоставляется автоматически, представление соответствующего уведомления не предусмотрено. При реализации товаров, работ, услуг необходимо будет выставлять счета-фактуры с отметкой "Без налога (НДС)", а также вести книгу продаж.

Если в течение календарного года доход превысит 60 млн рублей, право на освобождение будет утрачено с первого числа месяца, следующего за месяцем, в котором произошло превышение. С этого момента упрощенец вправе применять общий или особый порядок уплаты НДС. На общем порядке НДС исчисляется и уплачивается по общим ставкам - 20%, 10%, 0%. Особый порядок предусматривает применение пониженных ставок 5% или 7% при выполнении определенных условий.

Независимо от того, применяется ли общий или особый порядок уплаты НДС, налог не уплачивается при совершении операций:

- не являющихся объектом обложения НДС;

- освобожденных от НДС;

- при реализации товаров (работ, услуг) за пределами РФ.

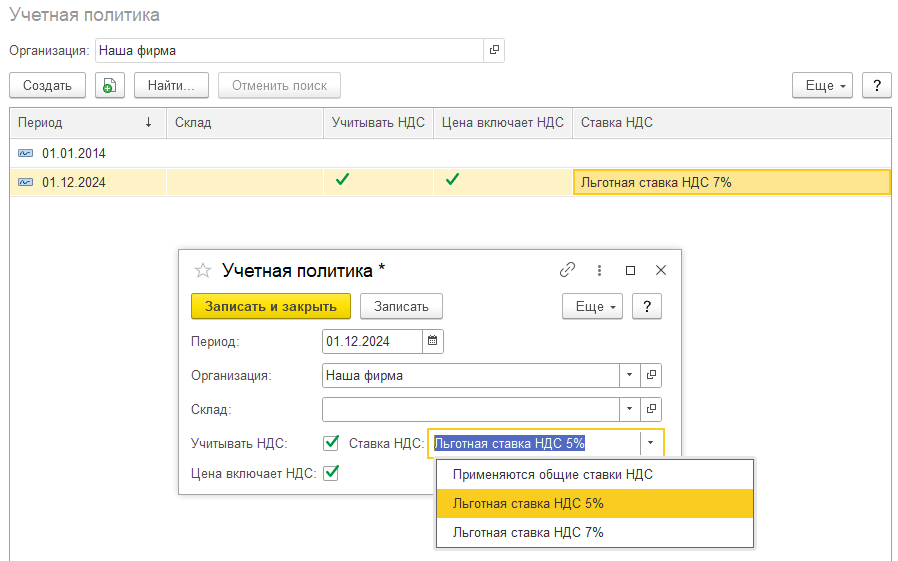

Если вы выбрали на 2025 год пониженные ставки 5% или 7%, то это необходимо отразить это в настройках учетной политики.

При таких настройках во всех документах отражающих реализацию товаров и услуг будет подставляться ставка указанная в учётной политике.

Обратите внимание!

Если учетная политика не заполнена, то ставка налогообложения всегда устанавливается "Применяются общие ставки НДС" в этом случае ставка НДС по умолчанию берется из карточки номенклатуры.

Для верного отражения в кассовом ПО понадобится выгрузка товаров в кассу или кассовый сервер после наступления даты перехода на льготную ставку.

Реализована выгрузка льготных ставок в кассовое ПО:

- Artix

- Эвотор

- Frontol 6

- Frontol xPOS

- Штрих-М

ВАЖНО

Для верного отражения ставки НДС в документах и кассовом ПО вам необходимо правильно заполнить карточку номенклатуры.

В карточке номенклатуры должна быть указана ставка НДС в соответствии с налоговым кодексом (Согласно ст. 164 НК РФ) - 20%, 10% или 0%

Для упрощенного заполнения входящих документов с льготными ставками можно указать учётную политику контрагента в карточке или непосредственно в документе на закладке "Дополнительно".